相続税の基礎知識

※こちらの情報は2022年3月時点のものです

前回は、相続税対策の大きな柱となってきた110万円の暦年課税制度が変更される可能性の高いことをご説明しました。他にも税率の引き上げなどが今後行われるかもしれません。

自分が築いてきた大切な財産は、できれば有効に子や孫などに残していきたいものです。そのために必要なことは、まず相続税の仕組みを知ることです。相続税の対策は、被相続人が生前に行わないと意味がありません。時間をかけて知識を取得し、計画的に進めましょう。

今回からシリーズで、相続税とその前提となる相続の基礎知識を連載していきたいと思います。

1.相続と遺留分、寄与分

人が亡くなると、その人(被相続人)の財産を引き継ぐことが必要になります。この死亡に伴う財産の承継は、民法によって相続人と定められている法定相続人への相続と、法定相続人やそれ以外の人、法人への遺贈によって行われます。相続は民法で定められた順位に従って当然に発生しますが、遺贈は被相続人が生前に遺言書を作成し、そこに法定相続とは異なる財産の承継内容を記載しておかなければなりません。

①法定相続人

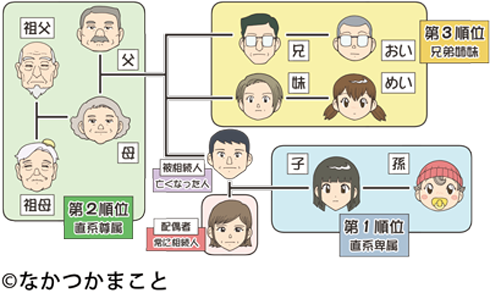

被相続人の配偶者は常に相続人となります。そして、被相続人の直系卑属(子、孫)が第1順位、直系尊属(親、祖父母)が第2順位、兄弟姉妹とその子が第3順位で相続人となります。図に示したような関係です。

②遺留分

法定相続人には、民法で定められた割合の相続分(法定相続分)があります。被相続人は遺言によってこの割合を変えたり、第三者に財産を遺贈したり、特定の財産について承継する人を指定したりすることができます。これにより、一部または全部の相続人の相続分が法定相続分より大きく減少してしまうといったことも生じます。このような場合、兄弟姉妹以外の相続人には遺留分という一定割合の財産を確保する権利があります。例えば、被相続人が「相続財産はすべて(相続人以外に)寄付する」と遺言書に記していたとしても、遺留分を侵害された相続人は、その遺言を知った時から1年以内に、当該寄付を受けた受遺者に対し、遺留分侵害額に相当する金銭の支払いを請求することができます。

遺留分は、直系尊属のみが相続人である場合は3分の1に各自の法定相続分を乗じた割合、それ以外の場合は、2分の1に各自の法定相続分を乗じた割合となります。

③寄与分の請求

被相続人に献身的な介護等を行い、被相続人の財産の維持・増加に特別の寄与をしたと認められる人に対して、その貢献を相続や遺産分割に反映させるのが寄与分です。2019年の民法改正前は、相続人間で相続分を調整するための制度でしたが、同年の民法改正により、相続人以外の被相続人の親族の貢献に対して、特別の寄与が認められるようになりました。

例えば、被相続人を無償で長年介護してきた長男の妻は法定相続人ではありませんが、特別の寄与が認められれば、相続人に対して遺産の中から特別寄与料を支払うよう請求することができます。

2.相続の方法

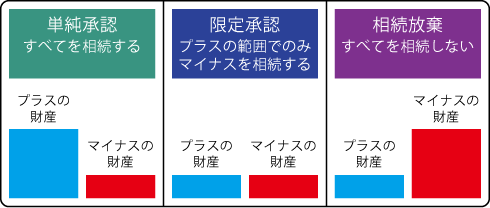

相続の方法には、「単純承認」と「限定承認」があり、また相続を拒否する方法として「相続放棄」があります。図をご覧になってください。

- 単純承認

単純承認とは、相続人が被相続人のプラスの財産もマイナスの財産もすべて引き継ぐことです。相続を知った日から3か月以内に、特に手続きを行わなければ、単純承認となります。 - 限定承認

限定承認とは、被相続人の債務がどの程度か分からず、財産が残る可能性もあるなどの場合、相続人が相続したプラスの財産の範囲内で、マイナスの財産の債務を引き継ぐ相続方法です。相続した財産以上に債務を引き継ぐ必要はありません。

相続はプラスの財産だけでなく、借金や未払金などのマイナスの財産も引き継ぎます。しかし、限定承認であれば、相続財産の範囲内でマイナスの財産を引き継げばよいため、相続人は必要な財産を手元に残すことができます。ただし、限定承認の場合は、相続人全員で家庭裁判所へ申し立てを行わなければなりません。また、相続開始を知った日から3か月以内に申し立てをすることが必要です。 - 相続放棄

相続放棄は、相続人が被相続人の財産や債務を相続する権利を放棄することです。マイナスの財産が多く、引き継ぎたくない場合には、相続放棄をすることができます。

相続放棄するためには、限定承認と同様、相続開始を知った日から3か月以内に家庭裁判所で手続きすることが必要です。ただし、限定承認と異なり、各相続人は単独で相続放棄することができます。

プラスの財産(例)

マイナスの財産[債務](例)