相続税の計算方法~具体的に相続税の計算をしてみましょう~

※こちらの情報は2022年9月時点のものです

今回は相続税の計算方法についてご説明します。相続税額を算出する時に大きなポイントになるのは配偶者の税額軽減の特例と小規模宅地等の特例の適用申請です。なお、配偶者軽減特例を適用しても配偶者の税額が発生するような多額の遺産を配偶者が相続することについては、比較的若い配偶者であれば問題ありませんが、高齢の配偶者の場合は亡くなった時の二次相続まで考えて遺産分割しておかないと、相続税額控除を適用しても一次と二次の相続税額を合算すると税負担が大きくなってしまいますので、二次相続をも視野に入れて遺産分割をすることが賢明です。では事例に基づいて相続税額を算出してみましょう。

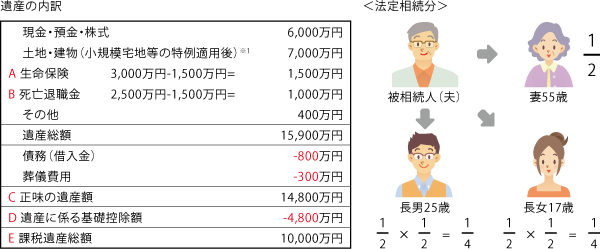

【事例】

被相続人:夫(令和4年1月死亡)

法定相続人:妻(55歳)、長男(25歳)、長女(17歳)の3人

※1…小規模宅地等の特例

相続や遺贈によって取得した財産のうち、その相続開始の直前において、被相続人または被相続人と生計を一にしていた被相続人の親族の事業の用または居住の用に供されていた宅地等のうち、納税者が選択をしたものは、一定の限度面積までの部分に対して一定の割合を乗じた価格を相続税の課税価格に算入すべき価格から減額するものです。

A 生命保険の死亡給付金に対する課税

生命保険の死亡給付金受取人が受け取る死亡給付金は、相続税の課税対象ですが、法定相続人の数x500万円が非課税限度額となり、3名の場合1,500万円となります。

B 死亡退職金に対する課税

相続人が取得した死亡退職金について、法定相続人の数x500万円が非課税限度額となり、3名の場合1,500万円となります。

C 正味の遺産額

遺産総額1億5,900万円-債務等控除額1,100万円=1億4,800万円

D 遺産に係る基礎控除額

3,000万円に法定相続人の数x600万円を加算した額が、基礎控除額となります。

3,000万円+(600万円x3人)=4,800万円

E 課税遺産総額(C-D)

1億4,800万円-基礎控除額4,800万円=1億円

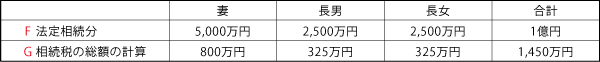

F 法定相続分どおりに按分

妻:1億円x1/2=5,000万円

長男、長女:1億円x1/2×1/2=2,500万円

G Fにもとづく相続税の総額の計算

妻:5,000万円x20%-200万円=800万円

長男、長女:2,500万円x15%-50万円=325万円

800万円+325万円+325万円→総額:1,450万円

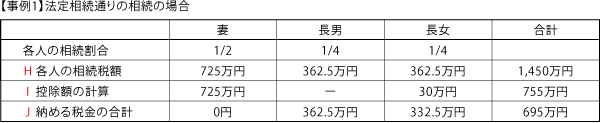

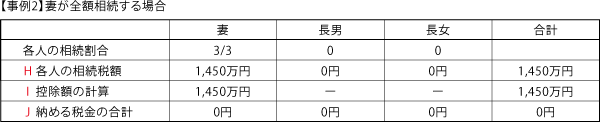

H 各人の相続税額(Gで一旦総額を求め、それを相続割合により按分します)

妻:【事例1】1,450万円x1/2=725万円

【事例2】1,450万円x3/3=1,450万円

長男、長女:【事例1】1,450万円x1/4=362.5万円

【事例2】0円

I 控除額の計算

配偶者の税軽減※2

配偶者の本来の税額=相続税の総額×配偶者の課税価格÷課税価格の合計額

妻:【事例1】1,450万円x7,400万円÷1億4,800万円=725万円

【事例2】1,450万円x1億4,800万円÷1億4,800万円=1,450万円

未成年者税額控除※2

長女:10万円x3年(20歳―17歳)=30万円

(注)「20歳」とあるのは、令和4年4月1日以後の相続または遺贈については「18歳」となります。

J 納める税金の合計(妻は配偶者の税額軽減特例の適用を申請―※2)

【事例1】妻0円+長男362.5万円+長女332.5万円=695万円

【事例2】妻0円

※2…相続税額の軽減措置

- 配偶者の税額軽減の特例

残された配偶者の生活の保障や、財産形成などへの貢献に配慮した制度です。

配偶者の相続した財産が、配偶者の法定相続分相当額と1億6,000万円のいずれか多いほうの金額までは、配偶者に相続税はかかりません。 - 未成年者税額控除

相続人の年齢が20歳未満のときは、20歳に達するまで1年につき10万円が相続税額から控除されます(令和4年4月1日以降の相続については、年齢が18歳になります) - 障害者税額控除

相続人が障害者に該当するときは、85歳に達するまで、1年につき10万円(特別障害者は20万円)が相続税額から控除されます。 - 贈与税額控除

相続開始前3年以内の贈与財産の価格(贈与の時の価額)は相続財産の価額に加算し、その贈与により支払った贈与税額は相続税額から控除されます。

相続税の2割加算

親、子、配偶者以外の人が相続・遺贈により財産を取得した場合には、相続税額にその税額の2割を加算します。

過去に相続時精算課税制度を選択した場合には、贈与財産の価額も遺産額に加算して計算することになりますので注意してください。

特例の適用と相続税の申告義務

配偶者の税額軽減特例や小規模宅地等の減額特例を適用する場合には、税額が0円となっても必ず相続税の申告書を提出することが必要です。